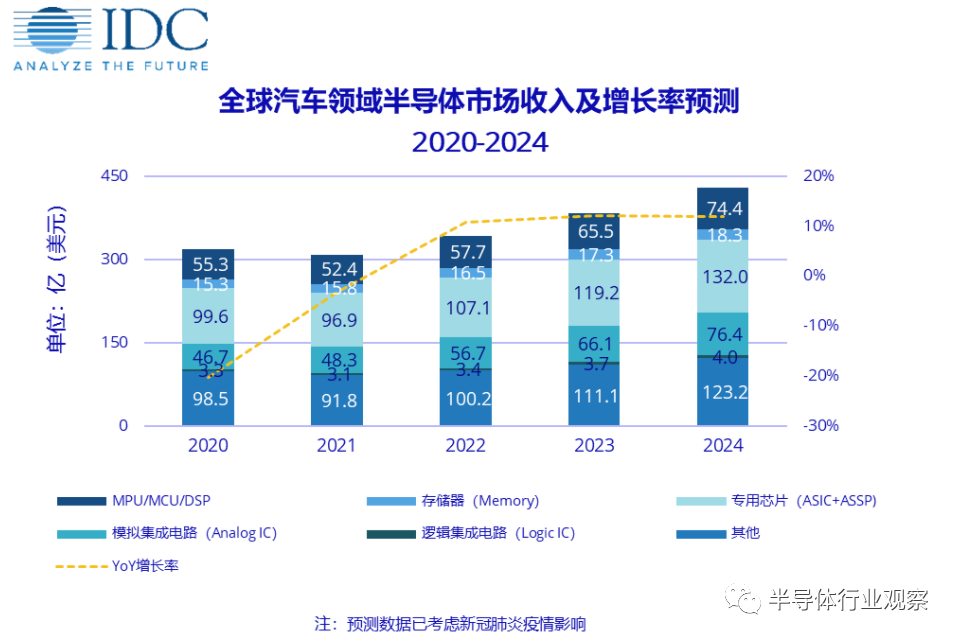

汽车电子市场被视为是未来推动半导体产业发展的重点领域——根据《IDC全球半导体应用预测(2020–2024)》数据显示,2020年全球汽车领域的半导体市场收入约为319亿美元,2024年将达到约428亿美元,2020至2024年的年均复合增长率(CAGR)为7.7%。

(图片来源:IDC)

智能驾驶的到来为汽车芯片市场带来了动荡,尤其是在汽车芯片产能短缺的情况下,使得汽车芯片市场的竞争变得更加激烈。在这种情况下,对于传统汽车芯片厂商,尤其是在细分领域表现突出的芯片厂商,市场在为他们提供机遇的同时,也为他们带来了更多的玩家。

安森美在汽车芯片市场中的地位

安森美是汽车行业的前十大半导体供应商之一,其汽车业务超其收入的三分之一。

根据半导体行业观察此前的报道显示,自2010年以来,安森美的战略就一直聚焦于汽车功能电子化、视觉和自动驾驶、LED照明、车身和舒适、车载网络和电源管理等重点领域。

在这些领域的持续发展,使得安森美在超声波传感器接口、LED前照灯、MOSFET功率模块和点火IGBT等汽车系统关键技术领域占据着头把交椅,在汽车功率MOSFET和分立IGBT领域排名第二。

此外,安森美CMOS图像传感器也被广泛地用于汽车领域。根据相关统计显示,在汽车CIS领域当中,安森美的市场占有率超过50%,位列第一。ESM援引日本第三方市场调研公司TSR(Techno Systems Research)的数据显示,安森美在全球汽车成像(专门给人眼看的)市场如驾驶员、乘客、后视、环视、电子后视镜,占据了超过60%的市场份额;在汽车感知(即人工智能和机器视觉用的感知系统)市场,安森美占全球>80%的市场份额。

但随着汽车市场的爆发,我们发现,无论是车规级功率器件领域,还是自动驾驶所用到的CMOS图像传感器领域都有新的玩家涌入。而这些新玩家都有可能抢夺安森美占有的市场。

谁在抢滩汽车功率器件市场

IGBT和MOSFET是汽车功率半导体的主要器件。

根据民生证券的调研报告显示,预计2025年全球新能源汽车功率半导体市场规模将达53亿美元,是2020年的7.3倍,年复合增速达48.8%。报告中还指出,2025年全球新能源汽车IGBT市场规模将达到44亿美元,是电动化趋势下的汽车功率半导体中最受益品种。

比亚迪半导体是国内车规级IGBT厂商的龙头之一,根据相关统计显示,截止2020年12月,比亚迪以IGBT为主的车规级功率器件累计装车超过100万辆,国内车规级IGBT市占率达到18%。为了进一步发展与汽车相关的半导体产品,比亚迪在今年发布公告称,将对公司控股子公司比亚迪半导体计划分拆至创业板上市。同时,比亚迪还在长沙投资了10亿元用于比亚迪半导体新能源汽车核心电子技术研发及产业化项目,以图扩大包括IGBT在内的新能源汽车功率模块晶圆生产线。

针对汽车领域,士兰微也在今年发布公告称,为提升公司在特殊封装工艺产品领域的综合竞争优势,满足日益增长的市场需求,公司拟通过控股子公司成都集佳科技有限公司投资建设“汽车级和工业级功率模块和功率集成器件封装生产线建设项目一期”。该项目总投资为7.58亿元,资金来源为企业自筹。该项目建设期2年,达产期2年。从产品方面上看,根据相关报道显示,2020年,基于公司自主研发的V代IGBT和FRD芯片的电动汽车主电机驱动模块,已通过部分客户测试并开始小批量供货。

除了IGBT以外,MOSFET也是汽车未来发展的重要支柱之一。

捷捷微电是国内晶闸管领域的佼佼者,在公司上市后,捷捷微电也开始全面布局包括IGBT和MOSFET在内的功率半导体市场。根据捷捷微电在投资者互动平台上的消息显示,。公司在新能源汽车方面,有部分TVS产品用于充电桩上,主要是提供安全保护,公司侧重于功率半导体器件IDM模式,功率半导体“车规级”产业化项目,生产的车规级大功率器件。目前公司产品在汽车电子应用领域销售收入占比约3~4%。今年6月,捷捷微电发行了11.95亿元可转债,用于功率半导体“车规级”封测产业化项目,公司方便称,可转债的车规级项目是为了配套公司MOSFET等业务的封测产线建设,目前正在积极推进中。

与此同时,以碳化硅和氮化镓为代表的第三代半导体材料的崛起也为功率器件的发展带来了新的机会。包括安森美在内国际汽车芯片巨头均在该领域有所布局,站在新的起跑线上,即使是传统汽车芯片巨头玩家也需要奋力奔跑。

谁在布局汽车CIS领域

除了功率器件以外,随着智能驾驶的概念越来越深入汽车领域,摄像头作为智能汽车的“眼睛”,带动了CMOS图像传感器的发展。汽车市场也被视为是CMOS图像传感器最大的增长动力所在——IC insights的报告也指出,未来五年,这个市场的年复合增长率预计将达到38.4%,到2022年,整个汽车CMOS图像传感器市场会增长到28亿美元,市场占比会提升到15%(28亿美元)。

三星是抢占安森美汽车CIS领域的潜在竞争者之一,他们于2018年正式推出了ISOCELL Auto这一品牌来拓展汽车CIS市场。前不久三星电子推出了一款汽车图像传感器 ISOCELL Auto 4AC,据了解,这是三星首款集成式汽车级ISOCELL图像传感器,该产品已获得AEC-Q100 Grade 2车规级认证,目前已大规模量产。

这也预示着三星在汽车CIS领域的应用将进一步扩大——三星电子传感器业务执行副总裁Duckhyun Chang表示,“ISOCELL Auto 4AC是一个新起点,三星计划将车用传感器产品阵容拓展至自动驾驶和车内监控(Camera Monitor System,CMS)等领域。”

豪威是汽车CIS领域的老牌厂商,根据广大证券的调研报道显示,豪威在汽车 CIS 市场上发力较早,2005 年即开始量产第一颗车用图像传感器,为全球汽车CIS的老牌厂商,在这个市场当中,豪威的市占率仅次于安森美且遥遥领先于排名第三的索尼。

今年一月, 豪威在CES 上发布了OX03F10 汽车图像传感器。根据其官方介绍,这款传感器扩充了豪威科技的下一代 ASIL-C 观测摄像头产品系列,具有更高的 300 万像素分辨率和网络安全功能,这对于汽车设计人员从 2 级和 3 级高级驾驶员辅助系统( ADAS )过渡到更高水平的自动驾驶来说是必不可少的。

今年登录科创板的CIS新贵思特威也是向汽车CIS市场发起冲击的玩家之一,去年六月,他们收购Allchip拓展了在车载电子领域的产品线。在今年4月,针对汽车领域,思特威推出了其首颗ISP二合一车规级CMOS图像传感器产品SC120AT,并预计预计将在2021年6月实现量产。

除此之外,比亚迪在车规级CIS领域中也小有成绩,并已有相关产品进行批量装车。同时,在CIS领域本就占据着一定地位的索尼、格科微等也在向汽车CIS领域做拓展。

可以发现,新玩家在布局汽车CIS产品多是在近几年开始的,其中大部分玩家都已经涉足CIS领域多年,而通过拓展新领域,他们在市场中的影响力也将进一步加大。但这些玩家不约而同地选择了汽车这一赛道,随着他们对汽车CIS布局的加深,可以预见,汽车CIS市场的竞争也会变得愈加激烈,而这对于细分领域的传统龙头来说将会是一个挑战。

写在最后

作为细分领域的龙头,安森美自然要巩固他们在这一市场中的地位。为此,安森美不仅发起了多笔与汽车芯片相关的收购,作为一家IDM企业,他们也对其旗下的生产制造环节进行了升级——逐渐抛弃6英寸晶圆厂,转向12英寸和8英寸产线。

在汽车芯片市场不断扩大、新玩家接连涌入的今天,传统汽车芯片巨头要面临着蛋糕可能被分食的情况,而在这背后,或许又酝酿这一场细分市场的重新分配。

| 上一篇:这项SiC技术“牛”在哪里? | 下一篇:小米SU7今日正式上市,盘一盘碳化硅.. |